Marisa Kinoshita/Junho de 2022

Os serviços digitais prometem muito: conveniência, rapidez, facilidade e personalização. E no mercado financeiro, um setor chacoalhado por novidades como fintechs, open banking e cadastro positivo, há uma expectativa grande de que as instituições entreguem tudo isso de uma forma tão simples como em uma compra online.

Para entender como anda a experiência dos consumidores no processo de contratação digital de serviços financeiros, o Google Cloud analisou 28 instituições brasileiras. O resultado está no estudo finfacts— Descobertas e oportunidades que valorizam os serviços financeiros, produzido em parceria com a R/GA.

No estudo, detalhamos 28 insights, ou finfacts, com os principais desafios, acertos e oportunidades que mostram como a tecnologia pode ajudar no processo digital de contratação de produtos financeiros. Porque é importante deixar claro: no momento em que a experiência digital se assemelha ao atendimento tradicional e seus problemas clássicos, algo precisa ser corrigido.

Por exemplo: não adianta fugir das filas e portas giratórias de bancos se na hora de abrir uma conta online 50% das instituições avaliadas demoraram mais de 48 horas para aprovar os documentos necessários e finalizar o processo. Houve casos em que a espera por uma resposta levou 10 dias. Numa dessas, o cliente pode desistir e buscar outra alternativa.

Mais um exemplo: os chatbots, uma grande promessa de atendimento rápido e solução na hora, se mostraram insatisfatórios em 15 das 24 instituições avaliadas. Bem aquele cenário de espiral do desespero no qual uma pergunta sem resposta leva ao início do labirinto novamente. Para complicar, quando o cliente finalmente consegue uma ajuda humana, em 11 das instituições essa ajuda também não foi suficiente — e o resultado é aquele gostinho de frustração.

Veja o que mais encontramos com o estudo finfacts e entenda como a sua empresa, seja ela do mercado financeiro ou não, pode melhorar a experiência digital do seu consumidor.

Quem atende bem, atende sempre

Uma das características mais atrativas para os consumidores que buscam serviços financeiros digitais é a simplicidade. Durante décadas, bancos muitas vezes foram sinônimo de fila e dor de cabeça, então a integração de dados e automatização de processos trouxeram o sonho de guardar a dor de cabeça para outras tarefas da rotina.

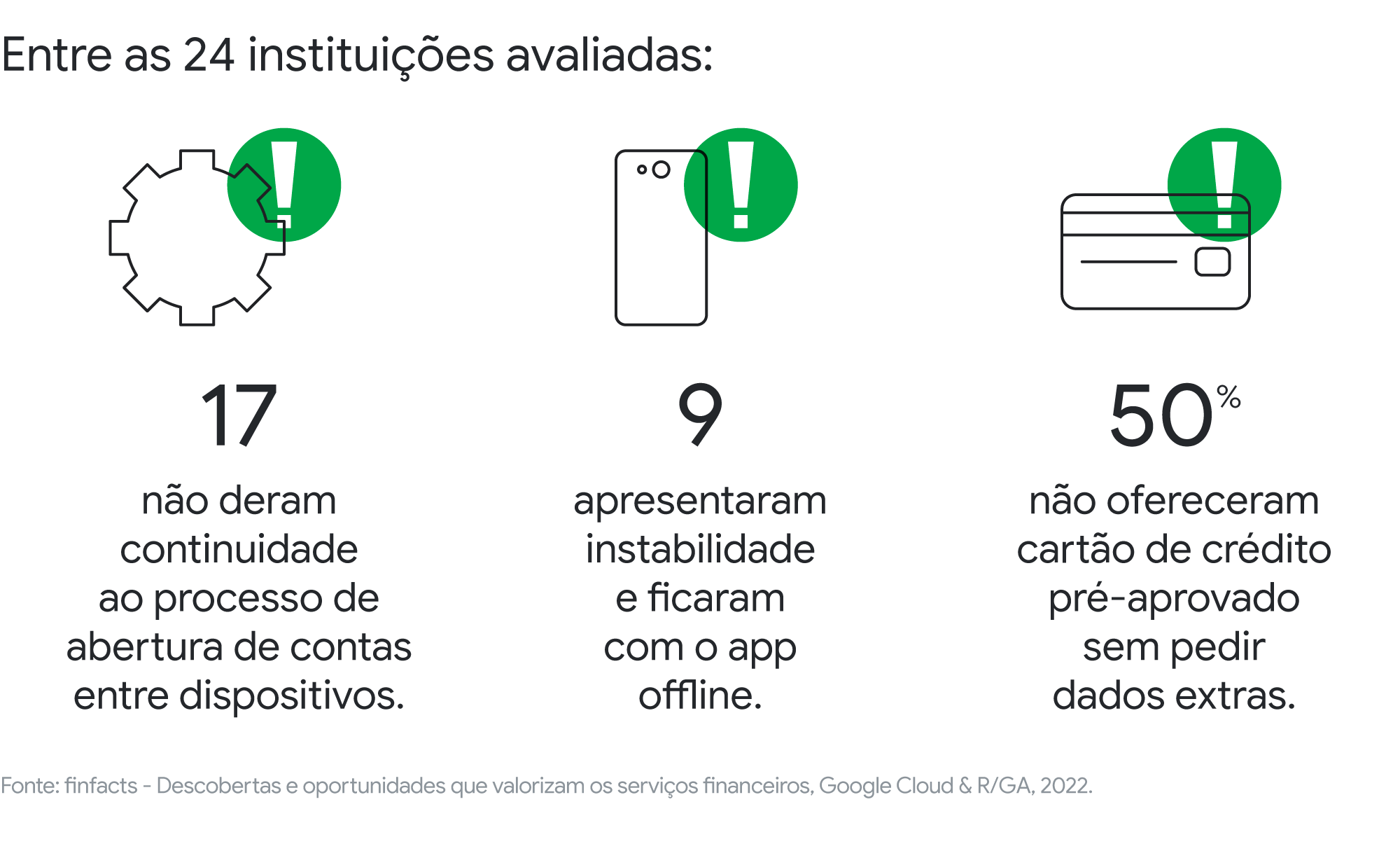

Às vezes, o sonho se cumpre: metade das empresas avaliadas já oferece um cartão de crédito pré-aprovado apenas com as informações usadas na abertura de conta. É rápido e todo mundo sai feliz. Mas, por outro lado, às vezes não: em 70% das instituições não há um processo omnichannel de abertura de conta.

Em outras palavras, após o cliente iniciar o processo de abertura de conta no site da instituição financeira, ele é direcionado a baixar o aplicativo e continuar o processo por lá. No entanto, ao fazer isso, a abertura de conta recomeça do zero — como voltar para o fim da fila.

De qualquer forma, o cuidado no atendimento aos clientes poderia ir além. É necessário acompanhá-los ao longo de toda a jornada de aproximação com a marca, como fica claro na política de 15 das instituições, que enviam emails ou mensagens regulares com updates sobre o status da conta. Contato automatizado, carinho humano.

Um ponto que merece mais atenção é a acessibilidade. Apenas 3 das empresas consideradas no estudo oferecem acessibilidade em Libras, Língua Brasileira de Sinais, no atendimento. Isso num país onde há quase 11 milhões de pessoas com deficiência auditiva.1 Além delas, há amigos e parentes para quem esse tipo de cuidado faz toda a diferença na hora de escolher um serviço. Fica a dica.

Personalizar é conquistar

Experiência personalizada do consumidor é fundamental quando falamos sobre o relacionamento entre uma marca e o público hoje em dia. O acesso a informações de consumo do público, incrementado no ambiente financeiro por conta do open banking e cadastro positivo, abre inúmeras possibilidades de oferecer essa personalização. Isso é especialmente importante quando falamos em empréstimos e investimentos — ambas decisões de peso na vida de um cliente.

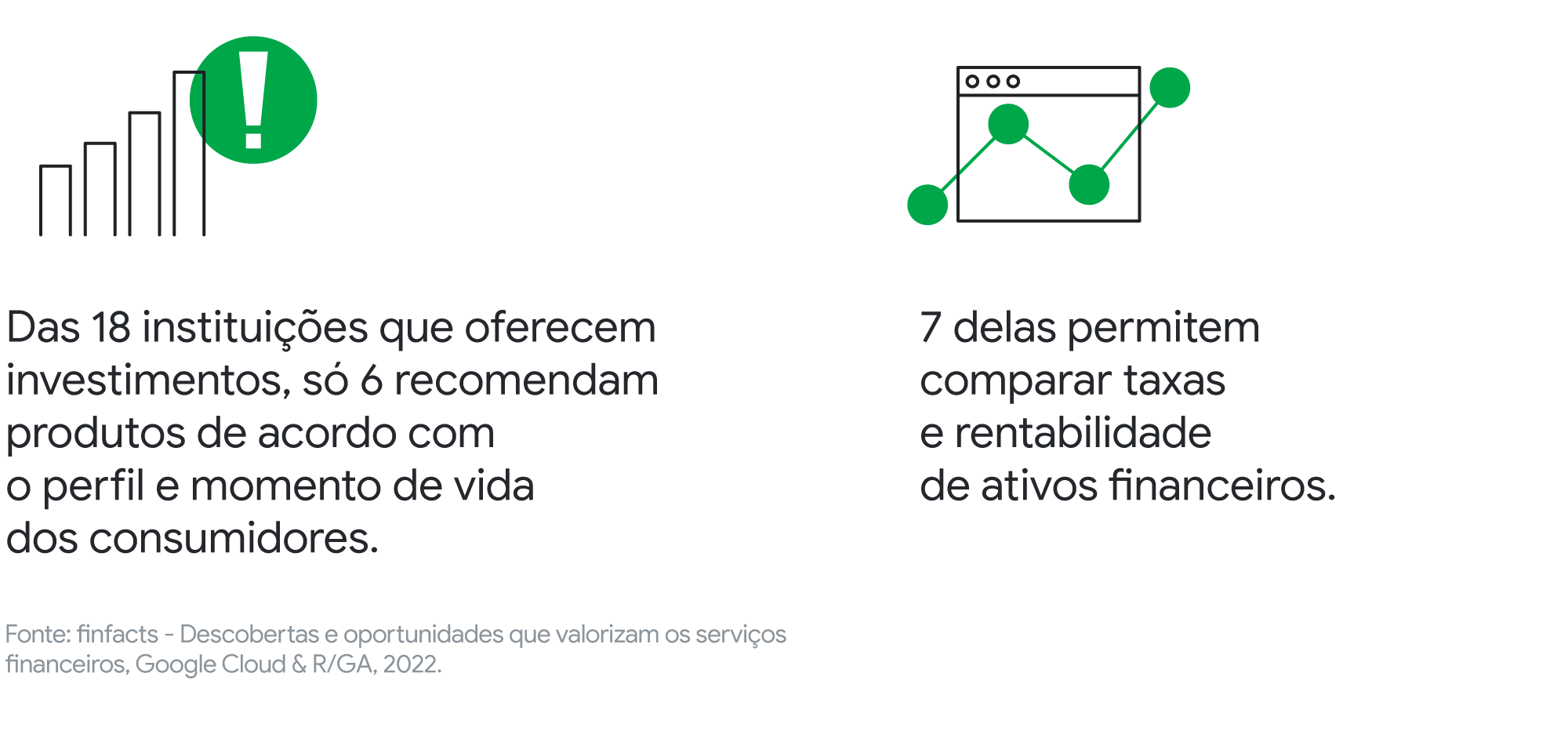

Na hora da contratação, mostrar de forma clara e objetiva coisas como taxas de rentabilidade de ativos variados, direcionados segundo o perfil do consumidor, ajudaria muito no processo de escolha. Mas apenas 7 das 18 instituições que oferecem investimentos fazem isso.

Da mesma forma, só 6 dessas instituições recomendam o produto de acordo com o perfil e momento de vida. Perguntas como necessidade de liquidez, interesse em cripto ativos e aversão a riscos poderiam ser respondidas com análises de dados precisas, e o resultado seria uma camada extra de personalização — atuando dentro das melhores práticas de proteção de dados e privacidade.

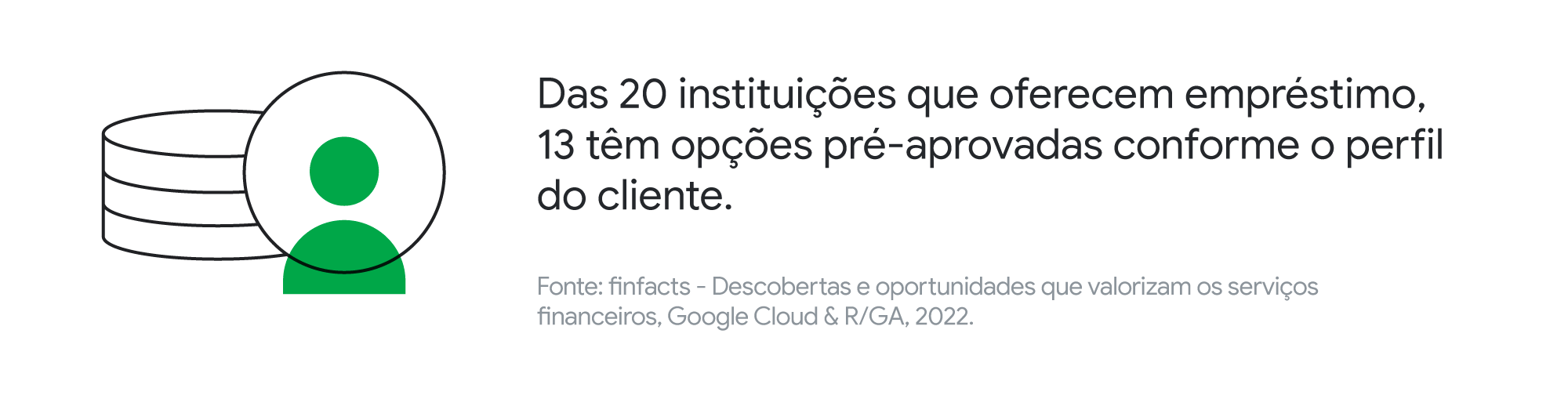

Na hora de fazer um empréstimo, o cenário melhora. Entre as 20 instituições que oferecem essa possibilidade, 13 têm empréstimos pré-aprovados conforme o perfil do cliente. Desse jeito não precisa nem de um aperto de mão para sair do aperto.

Clientes informados são clientes felizes

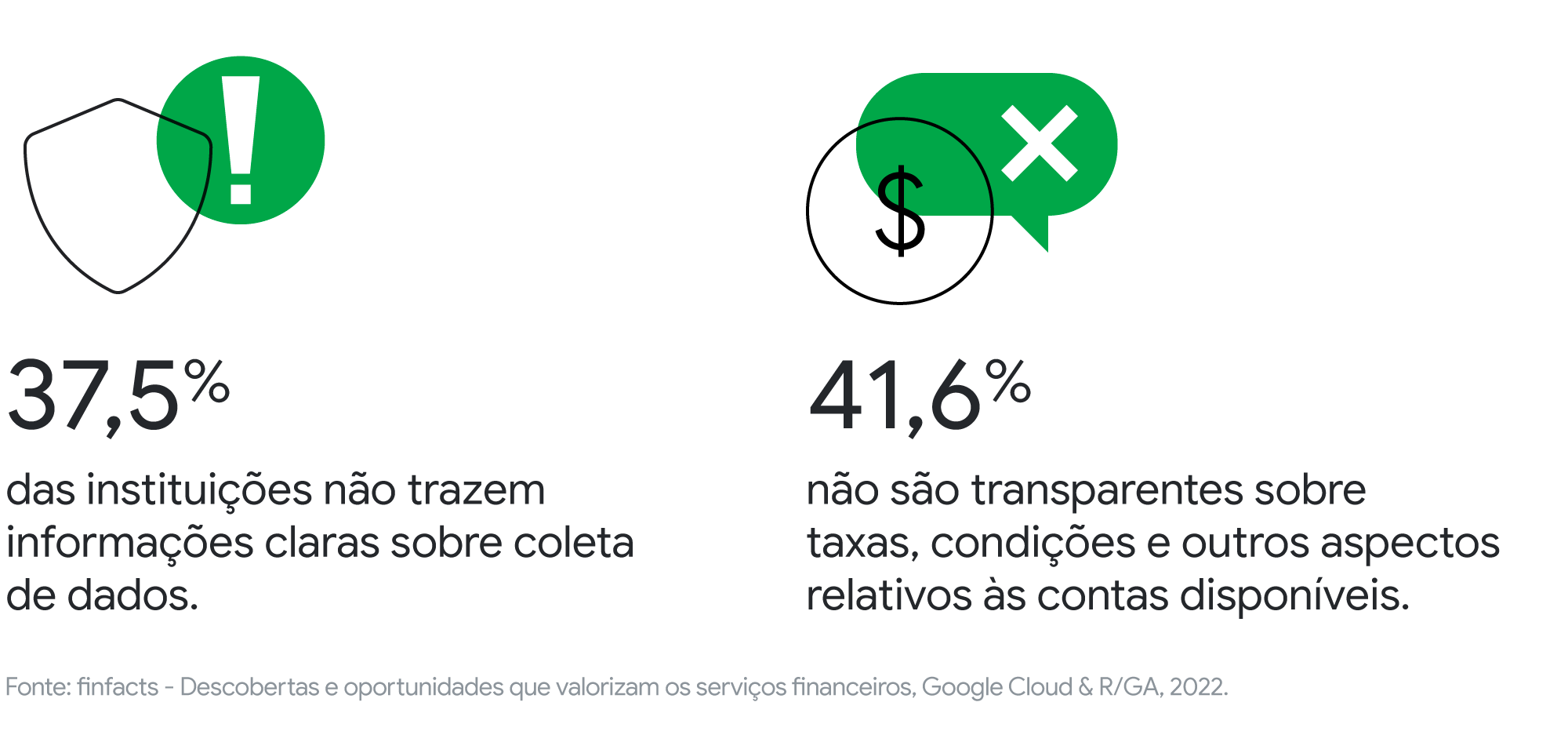

Os consumidores demandam um alto grau de transparência das empresas com as quais se relacionam. Em um mercado competitivo como o de finanças, essa transparência pode se tornar um diferencial importante. E é por isso que chama atenção o fato de 41,6% das instituições analisadas no finfacts não trazerem informações claras, durante o processo de contratação, sobre especificidades das contas bancárias oferecidas, como taxas cobradas e condições de uso da conta.

Se considerarmos a proteção de dados pessoais, no entanto, o cenário melhora um pouco. O percentual das empresas que não têm políticas claras e acessíveis sobre a coleta de dados é de 37,5%. Em outras palavras, os PDFs gigantes e os contratos cheios de jargão ainda existem, mas estão se tornando raridade na medida em que a consciência sobre a importância dessa pauta aumenta na sociedade brasileira. E esse é um caminho sem volta.

Também falta transparência em outras frentes. Quem pede um cartão de crédito, por exemplo, corre o risco de achar que levou um ghosting. Um terço das empresas não informa prazo para entrega. Por outro lado, metade das instituições disponibilizam um cartão digital antes do físico chegar — o melhor jeito de não deixar ninguém na mão.

Por fim, um aspecto elogiável é a qualidade do conteúdo oferecido aos clientes. Na área de investimentos, das 18 instituições avaliadas, 17 produzem material sobre educação financeira de alta qualidade. Só uma ainda não passou nesse teste.

Tecnologia de ponta — ou quase

Nosso estudo finfacts mostrou que, no geral, as instituições que oferecem serviços financeiros digitais adotam com bastante eficiência um conjunto de tecnologias que facilita a vida dos clientes. Mas ainda há problemas. O maior deles, sem dúvida, ainda são os chatbots ineficientes, também comuns em outros setores.

Além disso, 5 instituições não oferecem a opção de fazer o login por identificação facial ou biometria. Pode parecer um luxo, mas, na correria atual, luxo mesmo é ser capaz de lembrar de tanta senha. Com a senha na mão ou ajuda da biometria, 6 instituições ainda apresentaram erros ou demora na hora da autenticação.

Como o Google Cloud pode ajudar

O Google Cloud tem ferramentas que podem ajudar a redesenhar experiências, transformar dados em análises e automatizar e melhorar a eficiência operacional. O objetivo é auxiliar as empresas a oferecer uma experiência digital que possa atender às expectativas do consumidor e antecipar as inovações do mercado.

Para saber mais, acesse a versão completa do finfacts – Descobertas e oportunidades que valorizam os serviços financeiros.

O estudo finfacts foi produzido pelo Google Cloud em parceria com a R/GA. Para fazer a avaliação, foram considerados 2.673 pontos de informação sobre 24 instituições financeiras que oferecem produtos digitais. A avaliação do estudo não leva em conta os produtos financeiros em si, ou seja, suas vantagens e desvantagens intrínsecas.

Publicação original: https://www.thinkwithgoogle.com/intl/pt-br/estrategias-de-marketing/automacao/finfacts-estudo-servico-financeiro-digital